Scenarii posibile

"Promotiile bancilor comerciale la acordarea de credite determina multe persoane sa isi asume riscuri uriase. Dobanda fixa in primul an, impreuna cu atingerea gradului maxim de indatorare de 70% si cu deprecierea leului pot cauza falimentul personal". De multe ori suntem tentate de a face un credit pentru a putea cumpara niste lucruri pe care ni le dorim cu ardoare ( masina, casa, uneori chiar excursii in locuri exotice), dar pe care nu avem posibilitatea sa le platim din salariu. Dar oare atunci cand ne hotaram sa facem un credit stim exact in ce ne bagam?

Andrei Turcanu a identificat pentru noi trei posibile scenarii, cele mai des intalnite, in care o femeie pierde controlul finantelor proprii.

"De exemplu, sa presupunem ca Andreea castiga net 1100 euro pe luna si se imprumuta cu 110.000 euro pentru a-si cumpara un apartament, avand avansul de 15-25% din pretul de cumpărare. Banca X ii acorda creditul pe 25 ani cu dobanda ('promotionala') fixa in primul an de 5,9%, rata lunara 702 euro. Dupa primul an, rata de dobanda este variabila si ajunge la 9,75%,iar rata lunara atinge 972 euro. Astfel după plata ratei la banca, Andreea va ramane cu 128 euro pentru cheltuielile lunare curente. Daca Andreea are salariul in lei si a contractat creditul anul trecut când 1 euro era 3.3 lei, deci avea un salariu de 3.630 lei, si după un an salariul ramane acelasi dar euro ajunge la 3.8 lei, astfel rata lunara de 972 euro o va costa pe Andreea tot salariul si inca putin peste".

Acest scenariu este unul pesimist, dar foarte posibil si extrem de periculos. De cine este cauzat? In mare parte de banci pentru ca acestea nu ofera informatii clare si complete, iar clientii nu pot fi constienti in momentul in care semneaza un cotract de credit exact la ce riscuri se expun. De aici pana la faliment mai este doar un pas

"Alt scenariu posibil este acela in care veniturile lunare sunt variabile, depind de prime si comisioane. Sa presupunem ca Andreea vinde polite de asigurare pe viata si castiga un salariu fix plus comisioane în functie de numarul politelor vandute. Majoritatea oamenilor se asigura in primele luni ale anului, astfel ca Andreea vinde multe polite si venitul lunar creste constant cu 10% in fiecare luna, bani pe care ea ii cheltuie integral, nu economiseste nimic. In timpul verii, cererea de polite de asigurare scade pentru ca majoritatea oamenilor intra in concedii si asa Andreea ajunge sa castige in lunile de vara si toamna putin peste salariul fix. Ea incearca sa isi reduca cheltuielile, dar nu reuseste sa isi schimbe stilul de viata cu care se obisnuise si in consecinta incepe sa se imprumute la prieteni si colegi in speranta ca va trece perioada grea cu bine fara sa schimbe nimic. Dar datoriile acumulate spre sfarsitul anului vor consuma tot surplusul de venit din comisioanele incasate la inceputul anului viitor, si astfel Andreea va rămane dupa plata datoriilor tot cu putin peste salariul fix si iar se va împrumuta, devenind astfel un datornic permanent ('cronic'). Va incerca sa isi amane iar si iar datoriile si in cele din urma creditorii (prietenii si colegii) o vor refuza si ori va cauta alte surse care o vor costa (credite) sau va trebui sa isi reduca cheltuielile cu mult mai mult decat daca ar fi facut-o de la bun inceput".

"Un alt scenariu posibil de faliment apare in situatia in care din motive obiective (accidente, masina stricata, tratament medical) trebuie platita intr-un timp scurt o suma importanta, sa zicem egala cu un salariu lunar. Riscul de faliment personal este mare din cauza ca nu am acumulat o rezerva de bani, de siguranta, si pentru a plati trebuie să imprumutam si sa reducem cheltuielile lunare pentru a putea achita imprumutul. Deoarece reducerea cheltuielilor lunare presupune schimbarea stilului de viata, si din acest motiv este foarte dificila, riscam altfel să devenim datornici o perioadă de timp si sa pierdem controlul asupra banilor personali".Pot aparea si alte situatii de faliment personal, determinate in principal de comportamentul financiar al fiecareia dintre noi si de stilul nostru de viata.

Sfaturi utile

Am alcatuit alaturi de Andrei Turcanu o serie de zece sfaturi utile pe care tu le poti urma pentru a preveni situatia in care nu mai detii controlul finantelor proprii.

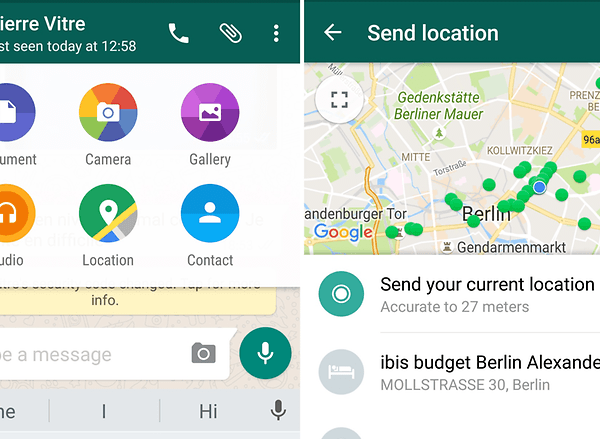

1. Nu cheltui mai mult decat castigi! Desi pare imposibil, multe persoane considera ca banii din descoperitul de cont (overdraft-ul) fac parte din venitul propriu si ajung sa cheltuie in fiecare luna mai mult decat castigul efectiv. Astfel dupa mai multe luni, salariul incasat nu va acoperi descoperitul de cont si vor ajunge sa traiasca din acesta.

2. Elaboreaza un plan de economisire si respecta-l! Daca venitul lunar este egal cu un consum lunar si economiile sunt zero, atunci riscul de faliment este ridicat si vor fi pierdute oportunitati de investitii care pot aparea. Inainte de a plati facturile si alte obligatii, depune minim 5-10% din venitul lunar intr-un cont separat de economii sau automat prin standing order (serviciu bancar de plata automata cu caracter regulat ).

3. Acumuleaza si pastreaza o suma de bani pentru urgente! O suma de bani pastrata pentru zile negre iti ofera pe langa capacitatea de a iesi din impas fara costuri suplimentare (dobanzi platite, prieteni pierduti) si un confort psihic.

4. Elaboreaza un buget lunar de venituri si cheltuieli, pe hartie sau în excel!

5. Investeste o parte din economiile disponibile! Afirmatia blamata - bogatii devin mai bogati si saracii mai saraci, este o realitate normala din simplu motiv că bogatii consuma mai putin decat produc si astfel au resurse disponibile pentru a investi permanent in oportunitatile care apar. Astfel acumuleaza avere pentru ca isi pun si banii sa lucreze, si „banii" nu au nevoie de concedii.

6. Nu investi banii pe care daca ii pierzi iti afecteaza stilul de viata! Nu risca daca nu iti permiti, si in nici un caz nu investi in actiuni bani împrumutati de la banci sau din alte surse!

7. Nu investi in instrumente financiare pe care nu le intelegi si carora nu le cunosti riscurile! Daca castigurile de pe bursa te atrag, dar notiunile de „analiza fundamentala şi cantitativa", „analiza tehnica" nu iti spun nimic, nu investi direct pe bursa deoarece riscul unui esec este mare. Cu toate acestea, daca simti ca iti permiti riscul unei investitii in actiuni cotate, o solutie mai buna ar fi investitia in fonduri mutuale pe actiuni. Prin natura lor, acestea au o serie de avantaje printre care minimizarea riscului prin diversificarea portofoliului de actiuni, si reducerea costurilor de tranzactionare si de analiza, informare. Aceste investitii sunt in esenta, accesibile mai multor oameni. O serie de investitori isi pun impreuna fondurile de bani si platesc impreuna un administrator (societate de administrare a investitiilor), care are obligatia sa investeasca acesti bani cum crede el dar sa respecte regulile si conditiile dintr-un document numit prospect.

8. Asigura-ti masina, casa si viata!

9. Cauta si informeaza-te bine si din surse diferite (de la mai multi ofiteri de credite, de pe internet, brokeri de credite, telefon help desk, în scris prin email, consultant personal ) inainte de a cumpara produse financiare (credite, asigurari, depozite, etc.). Atentie mare la detalii, pentru ca in cazul creditelor si altor produse financiare iti angajezi bugetul personal pe termen mediu si lung (30 ani). In special, atentie la oferta de credite foarte vasta, cu diferente la ratele lunare de plata de zeci chiar sute de euro pentru un credit in aceleasi conditii dar la banci diferite, si atentie la promotiile bancilor care mascheaza unele costuri si nu informeaza suficient asupra riscurilor posibile.

10. Informeaza-te cu privire la obligatiile fiscale. Amenzile, penalitatile şi dobanzile de intarziere (1% pe zi) percepute de Fisc sunt mari si nu pot fi evitate la nesfarsit!

Sper ca asa cum eu am facut, si tu ai invatat cate ceva din spusele lui Andrei Turcanu, specialistul in finante personale caruia noi i-am solicitat ajutorul. In sfarsit le pot da prietenelor mele cateva sfaturi si posibile solutii pentru a reveni la o situatie financiara asupra careia sa aiba control. Tu cum economisesti?

"Poti avea orice in viata, dar nu totul in acelasi timp"

"Poti avea orice in viata, dar nu totul in acelasi timp"

Sunt femeile manager mai putin respectate?

Sunt femeile manager mai putin respectate?